Parmi le bon nombre de sujets traités avec nos clients, le décès, bien que peu réjouissant, fait partie intégrante de l’analyse de prévoyance que nous traitons lors de nos rendez-vous de conseil.

Régulièrement sollicités par prévention afin de mettre en place des couvertures en cas de décès, il arrive également que nous soyons confrontés à des clients ayant tout juste subi la perte d’un(e) concubin(e), mari/femme, partenaire de vie, parent.

Le constat est malheureusement souvent le même : le risque financier n’a pas été traité du vivant et la personne survivante se retrouve presque toujours diminuée financièrement et de manière conséquente. Le fait de pouvoir au moins dans une telle situation se dire que le côté financier ne posera pas un problème, ne règlera pas tout. Mais il enlèvera un souci complémentaire et non des moindres, dans un moment de vie déjà très compliqué à gérer.

Force est de constater que la population suisse n’est pas suffisamment informée des risques financiers en conséquence d’un décès.

Et si nous faisions un petit tour d’horizon sur le droit à des prestations suite à un décès :

Conditions d’obtention et prestations des rentes de survivants des assurances sociales

Droit à des rentes ou capitaux suite à un décès

Attention : certains corps de métiers à risques prévoient des clauses spécifiques en cas de décès survenu durant leur activité professionnelle, il convient d’étudier chaque cas avec attention.

On retrouve les personnes travaillant dans les forces de l’ordre, service du feu, manipulation d’explosifs, construction de tunnel, etc.

Une analyse sur-mesure est ainsi vraiment nécessaire pour une bonne protection de sa famille !

De nombreuses prédispositions sont mise en place concernant la couverture du décès, il est judicieux de prévoir une analyse complète afin de ne pas se retrouver dans une situation de risque financier importante. Des changements peuvent également intervenir dans la vie d’une personne : mariage, enfant, héritage, etc.

C’est pour cette raison que nous assurons un suivi régulier sur le dossier de nos clients afin de leur garantir une situation optimale à chaque nouvelle étape de leur vie

Bien que le sujet de la perte d’un être cher soit difficile à aborder et à imaginer, il est important de se renseigner sur les couvertures prévues à cet effet et sur les nombreuses solutions qui peuvent être mise en place, comme vous pourrez le constater en regardant les deux exemples qui suivent.

L’imposition sur le capital provenant d’une assurances vie, versé à une personne sans lien de parenté direct avec le défunt peut s’avérer importante !

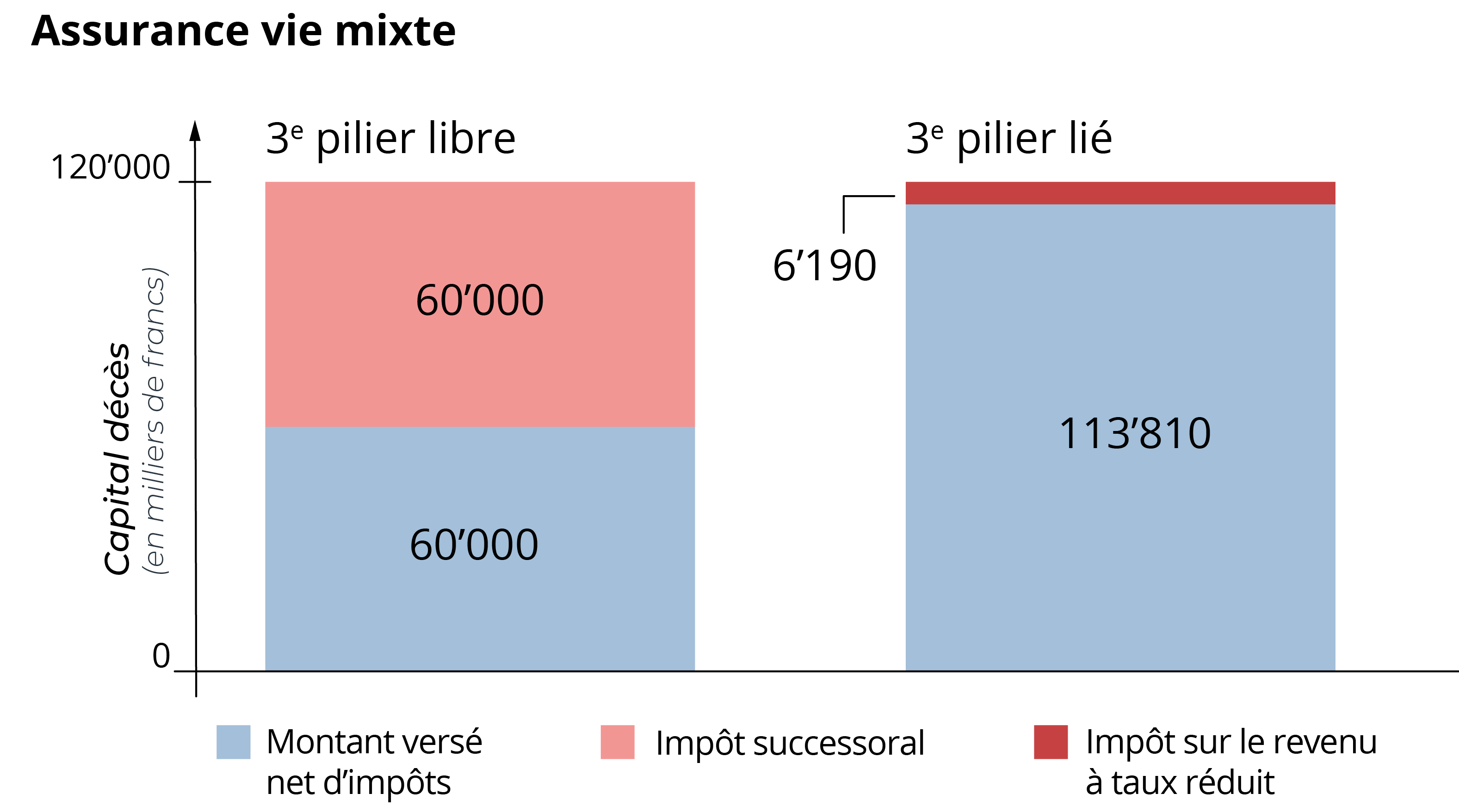

Assurance mixte avec capital en cas de décès

Pour un couple non marié, dans cet exemple, domicilié en ville de Lausanne avec un montant garanti de 120’000 CHF en cas de décès, les prestations seront très fortement imposées en souscrivant un 3è pilier libre.

Assurance mixte 3b: soumis à l’impôt de succession: 49’896.- CHF

Assurance mixte 3a: soumis à l’impôt sur le revenu à taux réduit: 4’662.- CHF

Assurance décès risque pur

L’assurance décès risque pure constitue une solution idéale pour des concubin(e)s, qu’elle soit souscrite en 3e pilier lié ou libre

Le capital de l’assurance vie (sans valeur de rachat) versé en cas de décès au bénéficiaire n’entre pas dans le calcul des parts réservataires.

Le versement et soumis à l’impôt sur le revenu à taux réduit, comme dans le 3e pilier lié mixte, il est exonéré de l’impôt sur les successions.

Une assurance de risque pur en cas de décès laisse plus de flexibilité et permet de bénéficier d’une imposition réduite. Il est important de bien compléter la clause bénéficiaire en cas de décès!